譲渡所得

土地・建物などの資産を譲渡した場合の所得は、他の所得と分離して税額の計算をします。長期譲渡所得と短期譲渡所得は譲渡した資産の所有期間により区分されます。

所有期間が譲渡した年の1月1日において

| 5年以下 | 短期譲渡所得 |

|---|---|

| 5年を超える | 長期譲渡所得 |

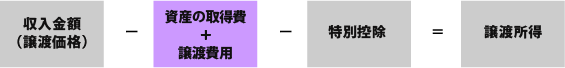

譲渡所得の算出方法

特別控除

| 特別控除内容 | 特別控除額 |

|---|---|

| 収用交換などによる資産の譲渡 | 5,000万円 |

| 自己の居住用財産の譲渡 | 3,000万円 |

| 特定土地区画整理事業などでの譲渡 | 2,000万円 |

| 特定住宅地造成事業などでの譲渡 | 1,500万円 |

| 農地保有合理化のための農地などの譲渡 | 800万円 |

| 上記以外の長期譲渡 | 0円 |

税額の計算方法と税率

※平成25年から平成49年までは、所得税に復興特別所得税が加算されます。

長期譲渡所得

| 区分 | 税率 |

|---|---|

| 【一般分】 土地・建物などの一般の譲渡 |

一律5%(市民税3%・県民税2%) 所得税15% |

| 【特定分】 土地などを優良住宅地の造成等のための譲渡 |

譲渡所得が2000万円以下の部分 4%(市民税2.4%・県民税1.6%) 所得税10% |

| 譲渡所得が2000万円を超える部分 5%(市民税3%・県民税2%) 所得税15% |

|

| 【軽課分】 所有期間が10年を超える居住用の建物やその敷地などの譲渡 |

譲渡所得が6000万円以下の部分 4%(市民税2.4%・県民税1.6%) 所得税10% |

| 譲渡所得が6000万円を超える部分 5%(市民税3%・県民税2%) 所得税15% |

短期譲渡所得

| 区分 | 税率 |

|---|---|

| 【一般分】 土地や建物などの一般の譲渡 |

一律9%(市民税5.4%・県民税3.6%) 所得税30% |

| 【軽減分】 土地などを国や地方自治体への譲渡 |

一律5%(市民税3%・県民税2%) 所得税15% |

居住用財産の買換えをした場合に、譲渡損失があれば、繰越控除される制度が3年間延長され、譲渡資産にかかる住宅ローン残高がない場合にも適用対象に追加されました。

また、借家への住替えについても、繰越控除が認められる制度が創設されています。

上場株式等

| 平成21~25年分まで | 平成26年分以後 | |

|---|---|---|

| 申告分離課税 税率 | 所得税 7% 住民税 3% (市民税1.8%、県民税1.2%) |

所得税 15% 住民税 5% (市民税3%、県民税2%) |

平成25年から平成49年までは、所得税に復興特別所得税が加算されます。

(1)申告不要の株式譲渡所得について

特定口座(源泉徴収あり)を利用の場合、申告の必要はありません。ただし、申告分離課税を選択した上場株式等に係る配当・譲渡所得等と損益通算するために申告をすることもできます。

申告しない場合

5%の源泉徴収で課税が終了し、扶養控除の適否を判定する合計所得金額には算入されません。また、国民健康保険税の所得割の算定基礎となる総所得金額等にも算入されません。

申告する場合

5%の税率で譲渡所得割(分離課税)が課税され、特別徴収された税額は所得割額から控除されます。控除しきれなかった金額(控除不足額)がある場合には、均等割額に充当し、それでも充当しきれなかった金額は還付されます。

※なお、申告することを選択した場合には、扶養控除等の適否を判定する合計所得金額に算入されます。これにより、扶養判定、国民健康保険税、各種給付判定に影響が出る場合がありますので、ご注意ください。

※平成29年度税制改正により、納税通知書が送達される日までに、確定申告書とは別に、市県民税申告書を提出することにより、所得税と異なる課税方式(申告不要制度適用・総合課税・申告分離課税)を選択することができます。(施行日:平成29年4月1日)

ただし、令和6年度(令和5年分)から、個人住民税の課税方式は所得税と一致させることになりました。(令和4年度税制改正)

非上場株式等

合計所得金額に対する取扱いなど

| 所得税 | 算入 (申告分離15%) |

|---|---|

| 住民税 | 算入 (分離課税5%)市民税3% 県民税2% |

お問い合わせ

市民税課

電話番号:0898-36-1510

メール:siminzei@imabari-city.jp

〒794-8511 今治市別宮町1丁目4番地1 本庁第2別館2階