国民健康保険税

「国民健康保険税」に関する問い合わせ窓口

本庁:市民税課 国保介護賦課係(35番窓口)

支所:住民サービス課

令和7年度国民健康保険税率

国民健康保険税は、国民健康保険加入者がいる世帯の世帯主に課税されます。

| 区分 | 説明 | 医療分 | 後期高齢者支援金分 (※1) |

介護分 (※2) |

|---|---|---|---|---|

| 所得割額 | 令和6年中の総所得金額など-基礎控除の(※3)(※5) | 8.2% | 3.2% | 3.0% |

| 資産割額 | 令和7年度固定資産税額の | 17.5% | 5.2% | 4.8% |

| 均等割額 | 被保険者1人につき(※4)(※5) | 19,800円 | 7,100円 | 7,600円 |

| 平等割額 | 1世帯につき | 25,500円 | 7,400円 | 6,500円 |

| 課税限度額 | 1世帯につき、1年間に課税される限度額 | 66万円 | 26万円 | 17万円 |

| 年間国民健康保険税=医療分+後期高齢者支援金分+介護分 | ||||

※1 「後期高齢者支援金分」は、0歳から75歳未満のすべての被保険者で後期高齢者医療制度を支援する保険税です。

※2 「介護分」は、40歳以上65歳未満(介護第2号被保険者)の方のみ上乗せされます。

※3 基礎控除額は、合計所得金額に応じて、下表のとおりとなります。

| 合計所得金額 | 2,400万円以下 | 2,400万円~ 2,450万円以下 |

2,450万円~ 2,500万円以下 |

2,500万円超 |

| 基礎控除額 | 43万円 | 29万円 | 15万円 | 0円 |

※4 「未就学児」の均等割額は、その5割が軽減されます。

※5 産前産後(妊娠85日以上の出産)の期間について、出産被保険者の所得割額・均等割額が一部減額されます。

- 年度途中で加入・喪失された場合は月割計算されます。

- 年度途中で65歳になる方の介護分については、あらかじめ65歳に到達した月以降の介護分を計算に含めていません。65歳以上(介護第1号被保険者)の方は国民健康保険と切り離して介護保険料をご負担いただくようになるためです。

- 年度途中で75歳になる方の国民健康保険税については、あらかじめ75歳に到達した月以降分を計算に含めていません。75歳以上の方は後期高齢者医療制度に移行されるためです。

国民健康保険税の計算方法

今治太郎さんの世帯の場合

今治太郎 45歳(令和6年中の事業所得金額200万円・令和7年度固定資産税額5万円)

今治花子 42歳

今治一郎 20歳

| 医療分 | 所得割額 (200−43)万円×8.2%=128,740円 資産割額 5万円×17.5%=8,750円 均等割額 19,800円×3人=59,400円 平等割額 25,500円 合計額 222,300円 |

|---|---|

| 後期高齢者支援金分 | 所得割額 (200−43)万円×3.2%=50,240円 資産割額 5万円×5.2%=2,600円 均等割額 7,100円×3人=21,300円 平等割額 7,400円 合計額 81,500円 |

| 介護分 | 所得割額 (200−43)万円×3.0%=47.100円 資産割額 5万円×4.8%=2,400円 均等割額 7,600円×2人=15,200円 平等割額 6,500円 合計額 71,200円 |

令和7年度国民健康保険税=[医療分222,300円]+[後期高齢者支援金分81,500円]+[介護分71,200円]=375,000円(年額)

年間保険税額の試算シート

年間のおおよその国民健康保険税は、エクセルファイル「R7国民健康保険税年額試算シート」に被保険者数や所得金額等を入力すると、簡易的な試算をすることができます。参考にご利用ください。

ただし、結果はあくまでも試算ですので、実際の保険税とは異なる場合があります。

納税通知書について

令和7年度当初の納税通知書は、7月中旬にお送りいたします。国民健康保険税は、世帯単位で課税され、納税義務者は世帯主です。世帯内で、国民健康保険に加入されている方の所得や資産の内容に応じて国民健康保険税を算出し、世帯主の方に通知いたします。

令和7年4月1日から6月中旬頃までに、新規に国民健康保険に加入された方への納税通知書については、当初の納税通知書と同様、7月中旬にお送りいたします。

これ以降に、新規に国民健康保険に加入された方への納税通知書については、届け出された月の翌月中旬にお送りいたします。

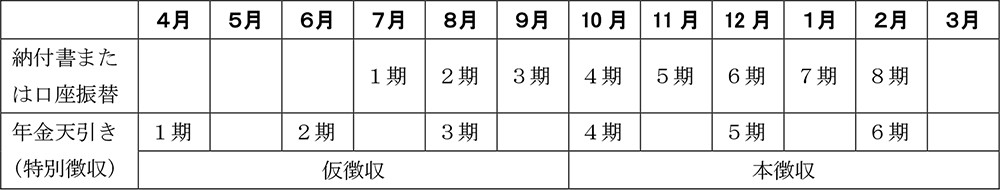

国民健康保険税の納期は

※納付書または口座振替の方の納期限は各月末日ですが、その日が金融機関の休業日の場合は翌日が納期限となります。

国民健康保険税の特別徴収(年金天引き)について

※平成20年4月から、国民健康保険税の年金天引きが始まりました。対象となるのは、次の(1)~(4)の条件をすべて満たす世帯主の方です。

(1)世帯内の国民健康保険被保険者全員が65歳以上75歳未満の場合

(2)年額18万円以上の年金を受給している方

(3)介護保険料が年金から天引きされている方

(4)1回あたりに徴収される介護保険料と国民健康保険税の合算額が、1回あたりの年金受給額の2分の1を超えない方

特別徴収(年金天引き)の金額について

(1) 仮徴収(4月、6月、8月)の額は、下記のとおりになります。

| 前年度から引き続き年金天引きの方 | 前年度2月の天引き額と同じ金額 |

|---|---|

| 4月から年金天引き開始の方 | 前年度の保険税額を6で割った金額 |

| 6月から年金天引き開始の方 | 前年度の保険税額を5で割った金額 |

| 8月から年金天引き開始の方 | 前年度の保険税額を4で割った金額 |

(2)本徴収(10月、12月、2月)の額は7月に決定した年間保険税から4月、6月、8月の仮徴収額を差し引いた額を残りの徴収回数で割った金額になります。

※年度の途中で75歳となる方は、年金天引きではなく納付書または口座振替で納めていただきます。

※天引きされている場合でも、世帯の国保加入状況や、所得の更正などにより、納付書や口座振替で納めていただくこともあります。

国民健康保険税のお支払方法の変更について

国民健康保険税について、年金天引きとなっている方、または年金天引きとなる予定の方のうち、希望される方は、市民税課 国保介護賦課係(35番窓口)または各支所住民サービス課へお申し出いただくことにより、保険税を口座振替によりお支払いいただくことができます。

お申し出の方法は、以下のとおりです。

手続きに必要なもの

国民健康保険税特別徴収(年金天引き)に関するお知らせ

口座登録のない方

年度の途中で社会保険に加入されたり、転出した場合(国民健康保険でなくなった場合)

社会保険に加入した場合、国保の資格確認書または資格情報のお知らせ及び新しい健康保険の資格確認書または資格情報のお知らせをお持ちの上、市民課または各支所住民サービス課で国民健康保険喪失の届出をしてください。届出により、実際に国民健康保険に加入していた期間の保険税を月割で再計算します。

令和7年4月から6月中旬頃までに届け出された方への納税通知書(更正通知書)は7月中旬にお送りいたします。これ以降に届け出された方への納税通知書(更正通知書)は、届け出された月の翌月中旬にお送りいたします。

転出した場合、今治市で国民健康保険に加入していた期間の保険税を月割で再計算します。

納税通知書(更正通知書)の送付時期は、上記の社会保険に加入した場合と同様になります。

簡易申告について

国民健康保険税は、前年の所得に基づき算出されますが、外国からの入国者や前年中の所得が不明な方がいる時には、毎年3回(5月、9月、1月)に該当する世帯の世帯主あてに簡易申告書を送付しています。

国民健康保険税を正しく算定するために、収入がない、非課税年金(遺族年金や障害年金)収入のみ、確定申告の必要がない場合でも申告が必要です。

簡易申告書の提出をしなかったら・・・

簡易申告書を提出しなかった場合、所得の少ない世帯であっても、保険税の軽減が受けられず、本来よりも国民健康保険税が高くなる場合があります。

簡易申告書(こちらからダウンロードできます)

簡易申告書の提出先

市民税課 国保介護賦課係(第2別館2階)もしくは各支所住民サービス課にお持ちいただくか、下記宛先へ郵送してください。

〒794-8511

愛媛県今治市別宮町1丁目4番地1 今治市役所 市民税課 国保介護賦課係

国民健康保険税の軽減について

前年中の世帯の総所得が法令により定められた所得基準を下回る世帯については、国民健康保険税の均等割額と平等割額が減額されます。この判定のため収入のなかった方、非課税の収入(障害年金・遺族年金等)の方も申告が必要になることがあります。

| 軽減割合 | 該当する所得基準 |

|---|---|

| 7割 | 世帯主と加入者全員(※1)の令和6年中の総所得(※2)の合計が、 基礎控除額(43万円)+10万円×(給与所得者等(※3)の数-1)以下の世帯 |

| 5割 | 世帯主と加入者全員(※1)の令和6年中の総所得(※2)の合計が、 基礎控除額(43万円)+30.5万円×(被保険者数)+10万円×(給与所得者等(※3)の数-1)以下の世帯 |

| 2割 | 世帯主と加入者全員(※1)の令和6年中の総所得(※2)の合計が、 基礎控除額(43万円)+56万円×(被保険者数)+10万円×(給与所得者等(※3)の数-1)以下の世帯 |

※1 国民健康保険に加入していた方が、後期高齢者医療制度に移行した場合も含みます。

※2 世帯主が国民健康保険以外の保険に加入している場合は、世帯主の所得は所得割の算定には含まれませんが、軽減の判定には含まれます。また、所得割の対象となる所得と軽減の判定の所得は申告の内容によっては異なります。

※3 一定の給与所得者(給与収入55万円超)と公的年金等の給付(60万円超(65歳未満)又は110万円超(65歳以上)を受ける者

○65歳以上の公的年金等に係る雑所得は、15万円を差し引いた金額で軽減の判定をします。

国民健康保険税の失業軽減について

会社の倒産・解雇・雇い止め等により失業された方で下記に該当する場合に、前年中の給与所得を100分の30にして国民健康保険税を算定する制度があります。

※軽減の対象になるのは、前年の給与所得のみであり、営業・不動産・農業所得などは対象になりませんので、ご注意ください。

失業軽減を受けるには申請が必要になりますので、下記の要領で手続をお願いします。

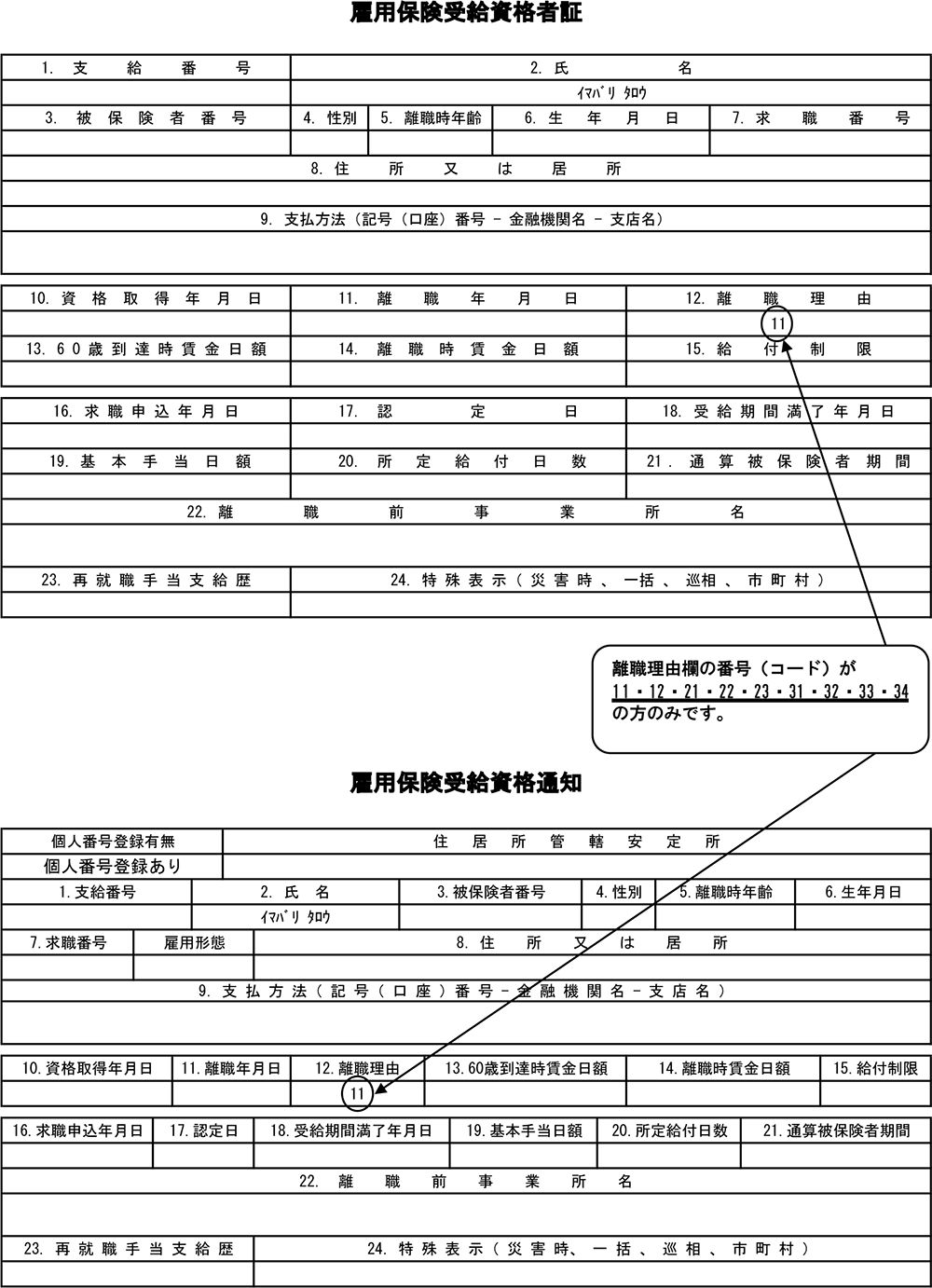

対象者

ハローワークで発行される雇用保険受給資格者証または雇用保険受給資格通知の、離職理由欄の番号(コード)が11・12・21・22・23・31・32・33・34の方

※離職時点で65歳以上の方および雇用保険の受給資格のない方または受給しない方は対象外です。

必要書類

- ハローワークで発行される雇用保険受給資格者証または雇用保険受給資格通知(コピーの場合は両面印刷してください。)

- 世帯主および離職した方のマイナンバーカード

- 届出人の本人確認書類(運転免許証など)

申請場所

本庁市民税課(第2別館2階)、本庁保険年金課(本館1階)

各支所住民サービス課

申請書

国民健康保険特例対象被保険者に係る申告書(PDF 53KB)

後期高齢者医療制度への移行に伴う軽減について

- 同じ世帯の中に国民健康保険から後期高齢者医療保険に移行した方がいて、国民健康保険被保険者が1人の場合、世帯の状況が変わらなければ、平等割額が以下のように減額されます。

- 開始から5年間…平等割額を2分の1減額

- 6~8年間…平等割額を4分の1減額

- 軽減を受けていた世帯は、世帯構成や世帯の収入が変わらなければ、同じ軽減措置を受けることができます。

- 被用者保険加入者本人が後期高齢者医療制度へ移行することで、その被扶養者が国民健康保険に加入された場合は、国民健康保険税が減額されます。(ただし資格取得時に65歳以上の方に限ります。)

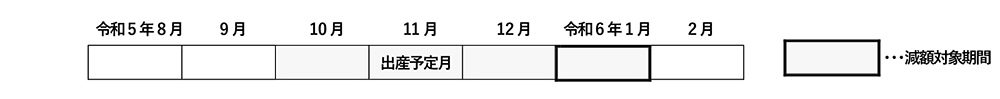

国民健康保険税の産前産後期間の減額制度について

出産予定または出産した国民健康保険に加入されている方の、産前産後の一定期間の国民健康保険税に係る所得割額および均等割額が減額されます。

産前産後期間の減額を受けるには届出が必要になりますので、下記の要領で手続きをお願いします。

対象者

国民健康保険に加入されており、出産予定日または出産日が令和5年11月1日以降の方が対象です。

対象期間

出産予定日または出産日の属する月の前月から4か月間(多胎妊娠の場合は、出産予定日または出産日の属する月の3か月前から6か月間)が対象となります。

※出産とは、妊娠85日(12週1日)以上の出産をいい、死産、流産、早産および人工妊娠中絶の場合も含みます。

減額対象となる国民健康保険税

- その年度に納める保険税のうち、対象者の所得割額と均等割額から、産前産後期間(出産予定月または出産月の前月から出産予定月または出産月の翌々月)の4か月相当分が減額されます。

※産前産後期間相当分の所得割額と均等割額が年額から減額されますが、産前産後期間の保険税がゼロになるとは限りません。

※多胎妊娠の場合は、出産予定月または出産月の3か月前から6か月相当分が減額されます。 - 産前産後期間の減額制度が令和6年1月1日からとなるため、令和5年度においては、産前産後期間のうち令和6年1月以降の期間の分だけ、保険税が減額されます。

※令和5年11月に出産した場合、令和6年1月相当分の保険税が減額されます。令和6年1月より前の期間については減額の対象とはなりません。 - 保険税が減額された場合、払いすぎになった保険税は還付されます。

届出期間

出産予定日の6か月前から届出することができます。出産後の届出も可能です。

必要書類

- 産前産後期間の国民健康保険税減額届出書

- マイナンバー(個人番号)が確認できるもの(マイナンバーカード、個人番号が記載された住民票の写し等)

- 本人確認ができるもの(マイナンバーカード、運転免許証やパスポート等)

- 母子健康手帳(出産予定日または出産日の記載があるもの)または出生証明書(出産日および親子関係の記載があるもの)

届出場所

本庁市民税課(第2別館2階)、各支所住民サービス課

届出書

産前産後期間の国民健康保険税減額届出書(Excel 18KB)

オンライン申請について

マイナポータルのぴったりサービスからオンライン申請が可能です。

下記のリンクからぴったりサービスにアクセスのうえ、詳細をご確認いただきお手続きください。

国民健康保険税の減免について

特別な事情(災害など)により保険税を納めることが困難であると認められる場合には、申請により保険税が減免になる場合があります。

国民健康保険税の試算について

市民税課(国保介護賦課係)および各支所住民サービス課にて、国民健康保険税に加入した場合にかかる保険税を試算することができます。会社を退職され、社会保険任意継続(最長2年間)か国民健康保険のどちらに加入するかを選択する際など、参考にしてください。

社会保険任意継続

働いていた期間は、会社と被保険者とで保険料を半分ずつ負担していましたが、任意継続した場合には全額被保険者の負担となります。(給与から控除されていた健康保険料の倍額が目安ですが、詳しくは加入していた健康保険などでご確認ください。)

国民健康保険税

世帯内で国民健康保険に加入している方の、前年中の所得、固定資産税額、人数などにより算出します。

国民健康保険加入の届け出が遅れると

国民健康保険の資格ができた月までさかのぼって、最高3年間の国民健康保険税を納めなければなりません。ご注意ください。

特別な事情(災害など)もなく保険税を納めないでいると

督促を受けたり、延滞金が加算されます。

また、令和6年12月2日以降、従来の短期被保険者証及び資格証明書は新たに発行されなくなりました。

保険証に代わるものとして、マイナ保険証(保険証の利用登録をしたマイナンバーカード)をお持ちの方には「資格情報のお知らせ」、マイナ保険証をお持ちでない方には「資格確認書」が発行されます。

納期限から1年間経過しても保険税を納めていない場合、特別療養費の支給に変更する事前通知を行い、資格確認書等を返還していただいた上で、医療費負担が10割となる「資格確認書(特別療養)」等が交付されます。(この時、かかった医療費はいったん全額自己負担になり、後で7割が払い戻されます。)なお、特に悪質な滞納者には、預貯金・給与などの差押滞納処分が実施されることがあります。

お問い合わせ

市民税課

電話番号:0898-36-1510

メール:siminzei@imabari-city.jp

〒794-8511 今治市別宮町1丁目4番地1 本庁第2別館2階